ソーシャルレンディング業界が、今、大きな変革期を迎えている。従来の金融商品では得難い高い利回りを提供することで、個人投資家の人気を集めてきたが、市場の拡大とともに、隠れていたリスクも露呈しつつある。急成長を続ける業界に死角はないのか─。

ソーシャルレンディングとは個人が企業にお金を貸す仕組み

ソーシャルレンディングを簡単に説明すると、個人や企業(=資金需要者)が、資金をインターネット上で募り、おもに個人投資家(出資者)が資金を提供する、というものだ。2005年に英国で生み出され、以降、世界規模で普及していったといわれている。

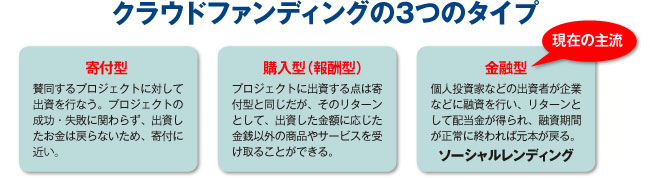

似ている言葉にクラウドファンディングがあるが、クラウドファンディングにはいくつかの種類があり、ソーシャルレンディングはそのうちの金融型と呼ばれるタイプに位置づけられる。最も貸付または融資に近いタイプだ。

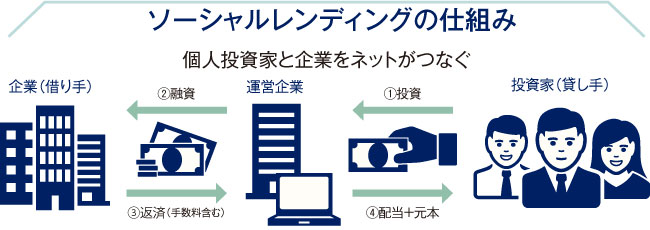

日本でソーシャルレンディングが登場したのは08年頃。運営する企業が個人投資家から集めた資金でファンドを作り、企業に投資をする。そして、貸付先からの返済金を原資として投資家に分配金を支払う、というビジネスモデルが一般的だ。

運営会社が投資家に提供する期待利回りは、案件によって変わってくるが、5~8%程度が多い。そこに運営会社は数パーセントの手数料を上乗せして、企業に貸し付ける。また、投資家からの出資は、数万円から可能で、中には1口=1万円からできるものもある。

銀行借り入れができない企業に貸すリスクは?

肝心の貸付先だが、当初は、創業間もないベンチャー企業や飲食店チェーンなど、バラエティーに富んでいた。そして、市場が成長するにつれて、中小の不動産会社や金融会社が多くなっている。案件をみると、特に、不動産担保ローン絡みが増えているようだ。

まず、不動産を担保にして貸し出しているローンを、複数集めてファンドの形にする。次に、運営会社は、投資家から集めた資金をまとめて、そのファンドに投資をする。資金を借り入れた企業は、ローンの返済金を運営会社に支払い、運営会社はそれを投資家に還元する。

一見、何ら問題がないようだが、疑問を覚える人もいるだろう。ソーシャルレンディングにおいて借り手となる企業は、銀行から融資を受けられないところがほとんどだからだ。銀行から融資を受けられないからこそ、金利の高いソーシャルレンディングで資金を借り入れる必要がある。融資のプロである銀行が断った企業に対して、個人投資家がお金を貸しても大丈夫なのか? こうした疑問がわくのは自然といえよう。

運営会社が行政処分を受けたケースが発生

例えば、不動産担保ローンは、不動産を担保にしているからリスクが少ないとされているが、もし返済が焦げ付いた場合、資金を回収するには、かなりの時間を要することになる。すると、たちまち投資家への返済が滞ることになる。

運営企業側は、一つ一つの案件について、貸付先企業の財務内容や事業の状況などを精査した上で契約していると説明するが、それでも、各運営企業は銀行を上回る融資のノウハウや体制を持っているのか、という疑念は残る。運営企業自体が、ベンチャー企業であるケースが多いからだ。

たしかに、今のところは、配当が滞る、元本が棄損する、あるいは資金が回収できないといった事例は報告されていない。しかし、昨年7月、ソーシャルレンディングの運営会社のひとつが、証券取引等監視委員会の検査によって、関東財務局から行政処分を受けている。その内容は、3か月程度の業務停止命令と、システムや経営管理体制、顧客資産の分別管理などについての業務改善命令である。これは業界が抱える問題の氷山の一角なのではないだろうか。

業界初!ノンバンクが事業に参入へ

そんな中、注目すべき出来事が起きた。トラストファイナンス(東京・港区)が、ノンバンクとして初めてソーシャルレンディング事業に参入したのである。しかも、投資家に提供する利回りは、それまでの業界の水準を大きく上回る10%台半ばというものだった。

なぜ、こうした利回りの提供が可能なのか? トラストファイナンスの代表取締役・松本卓也氏は次のように語る。

「金利についてはキャンペーン的な要素が強い。当社は、ノンバンクとしての実績はありますが、ソーシャルレンディングでは参入したばかりの新顔です。今は、投資家を集める時期だと割り切っています」

一般的に、利回りが高いと、貸し付け先の企業のリスクも高いと考えられるが、「それはない」という。

「当社は、これまで貸金業を10年近く手掛けており、いまでも日常的に借り入れの申し込みが来る。そして、こちらの審査に通れば貸し付けを行ないます。当社で提供しているソーシャルレンディングの案件は、そうした審査をクリアしたものなのです。貸し付けをする資金が、自己資金かソーシャルレンディングの資金かという違いがあるだけで、貸し付け先企業のリスクは変わりません。おそらく、他の運営会社よりも、返済能力の高い企業、優良な債権を取り扱っていると考えています」

融資の透明性が向上し社会インフラの担い手に

事業に必要なシステム構築費や人件費、家賃などの追加コストもほとんどかからないため、その分を投資家に還元したり、販促費に使えるという。そもそも、ソーシャルレンディングに参入した理由は、会社の規模を拡大するため、「融資事業における自己資金の比率を下げるため」と語る。

こうした、ノウハウと経験の蓄積のあるノンバンクが参入したことで、業界の整備が進むだろう。投資家は、貸し付け先の企業のリスク、得られる利回りについて、よりシビアになる可能性が高いからだ。企業の情報開示についても、改善が図られるに違いない。

今後、ソーシャルレンディングが、借り手と貸し手を繋ぐ、新しい社会インフラとして根付くかどうか、今、その転機を迎えている。

※マネーポスト2016年春号