相場の関心事は政治イベントから米利上げに

FXトレーダー・羊飼い氏

2017年相場もいよいよ後半を迎える。年初には「米ドル/円は年内に120円も」といったアナリスト予想も多く聞かれたものだが、現実には年初からの米ドル/円は下落基調で、トランプ大統領の政策に対する失望感などから一時は108円台まで売り込まれる局面もあった。

とはいえ、ここから深刻な下落トレンドに発展するかといわれれば、そこまでではないという印象だ。「トランプ相場」の原動力となった減税やインフラ投資などの政策は何一つ実現しておらず、下落圧力の強い相場ならそのまま暴落してもおかしくなかった。しかし実際はそれほど大きな下げにはなっておらず、むしろ市場の底堅さを物語っている。

大統領選直後の金融市場は、新大統領の一挙手一投足に振り回されてきた感があるが、こうした傾向にも変化がみられる。

2月ごろからトランプ大統領の発言やツイートに対するマーケットの反応が鈍くなってきているのだ。市場は良くも悪くも「トランプ」という材料に飽きてきている印象がある。

その一方で、再びクローズアップされてきたのが、米FRB(連邦準備制度理事会)の利上げだ。一時は政治イベントに押される形でマーケットの関心が薄れていた金融政策に、再び注目が集まっているように感じる。

教科書的にいえば、利上げは景気の引き締めであり、市場に流通するお金を少なくするための政策だ。

アメリカの金利が上がれば米ドルの流通が減るうえ、金利の低い通貨よりも米ドル資産で持っている方が有利となるので米ドルは買われ、ドル高要因となる。

また、わざわざ株でリスクを取らなくても、債券など低リスク資産で利回りを得られるので、株は売られやすい。ただし、利上げの初期段階では景気の強さが株価の下落圧力を上回るので、株価は上昇するといわれている。

108円でロングして数か月保有するトレード

羊飼いは、利上げに端を発した金融ショックが早ければ17年中にも起こると考えていたが、今年前半のマーケットを観察する限りそれはもう少し先になりそうな気がしている。

15年末に始まった利上げにより、現在のアメリカは金融引き締め局面にはあるものの、そのペースはゆるやかでまだ初期段階だ。

かつてない規模の金融緩和が行なわれた後だけに、市場にはまだまだマネーがだぶついている。今の金融市場は大きな変化を求めておらず、少なくとも17年中は一定のレンジ内に収まりそうだ。

具体的には、夏以降も1ドル=108円台まで再び下落する局面がありそうで、瞬間的には105円台やそれ以下もあるかもしれないが、年末には110円程度まで戻すのではないだろうか。

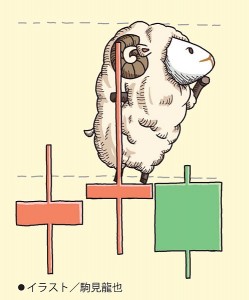

この予想通りで推移するなら、長めのスパンを意識したスイングトレードが成功しやすい局面となる。戦略としては108円台まで下落したときに買っておけば、年末までにある程度の利益が期待できる。ロングした後さらに下落しても、余力があるなら買い下がっていいだろう。

ただし、数か月保有するポジションになるので、レバレッジは低く抑え、ストップロス注文を必ず入れておくことが大前提だ。