2019年1月から始まる制度改正で相続に注目が集まっているが、「節税したつもりなのに、結果的に税金が高くなった」「遺産分割で親族で揉めた」──曖昧な知識のまま相続に挑むと、後悔することも少なくない。だからこそ、しっかりと制度についての知っておきたいところだ。

夫婦間の相続では、1億6000万円までは相続税がかからない「配偶者の税額軽減」制度がある。

この配偶者の優遇は強力で、何億円もの資産をもつ富裕層でない限り、配偶者に高額な相続税が課されることはほぼなくなる、配偶者だけに与えられた特権だ。

そのため、夫の死亡時、妻の他に子供などの相続人がいても「妻に全額相続させた方が相続税がかからずお得」と考える人もいるだろう。しかし、世の中はそう甘くない。相続コーディネーターの曽根恵子さんが話す。

「相続財産が1億6000万円以下なら夫から妻への『一次相続』時の納税はゼロですが、将来妻が亡くなって子が相続する『二次相続』時には注意が必要です。子には配偶者のような特例がなく、相続人も1人減っているため、相続時に適用される基礎控除も減って、税金が大幅に増える可能性があります」

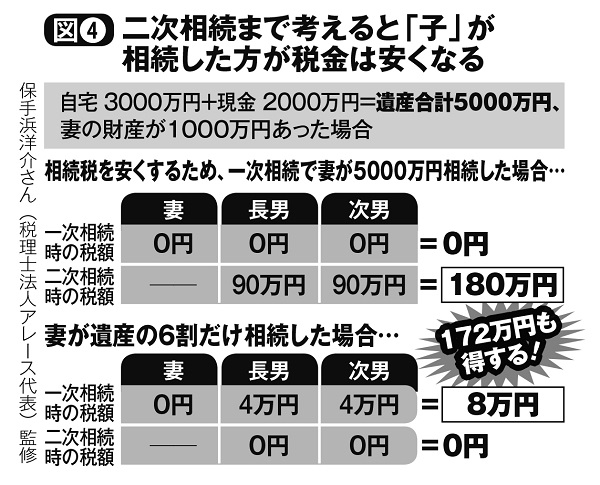

二次相続まで考えると「子」が相続した方が税金は安くなるケースも

たとえば、5000万円(自宅3000万円+現金2000万円)の遺産を妻と子2人が相続し、妻の個人資産が1000万円ある例で見てみよう。妻が全額相続した場合、一次相続時は税金がかからないが、二次相続時に子2人にそれぞれ90万円相続税がかかる。

一方、一次相続時に妻が遺産の6割を相続し、子2人が残りの4割を相続した場合、一時相続時に子2人にそれぞれ4万円の相続税がかかるが、二次相続時の相続税はゼロになる。

つまり、税金がかからないからと安易に妻が全額相続すると、二次相続時に172万円も余分に相続税を支払うことになるのだ。

※女性セブン2018年12月13日号