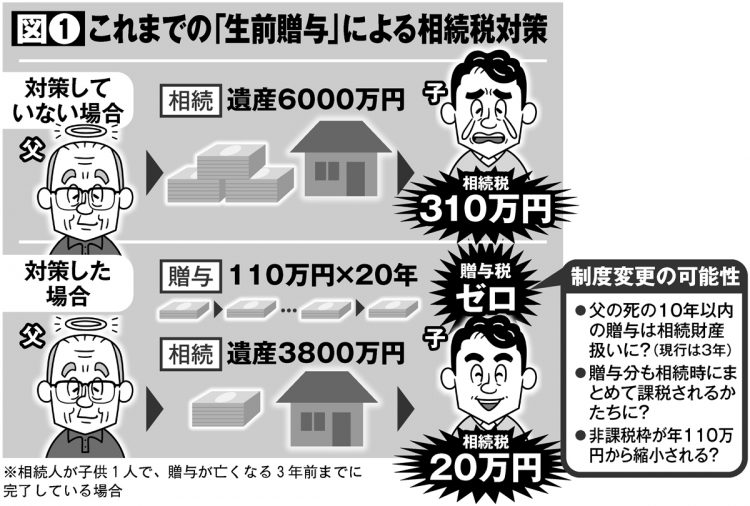

これまでの「生前贈与」による相続税対策が使えなくなる可能性も(イラスト/河南好美)

年末の帰省などで、親子が久しぶりに顔を合わせる。積もる話もあるだろうが、今年は親子で「相続」についてしっかり話し合っておきたい。

「相続のルールが変わるから、年内に急いで生前贈与しないと、相続税がうんとかかるようになるとゴルフ仲間の元会社役員に言われました。しかし、何から手をつけたらいいのかわからなくて……」(都内在住70代男性)

こうした悩みを抱える人は少なくない。

近年、相続税の課税強化が続いてきた。2015年度から「基礎控除」が縮小され、相続税は“お金持ちの税”ではなくなった。それまでは、遺産額が「5000万円+1000万円×法定相続人の数」を超えなければ相続税は課されなかったが、「3000万円+600万円×法定相続人の数」を超えると課税対象となるように変わったのだ。

相続人が妻1人、子2人の場合、8000万円までの遺産なら非課税だったのが、4800万円を超えれば相続税が発生するようになった。亡くなった人のうち相続税が発生する割合は2014年の4.4%から2015年の8.0%へと倍増している。

そうしたなか、相続税対策の王道だったのが「生前贈与」だ。税理士法人レディング代表の木下勇人税理士が解説する。

「贈与税は相続税に比べて税率が高いのですが、1人あたり年110万円までが非課税となります。簡単にできるので、毎年コツコツと長期にわたって生前贈与して、遺産を減らして相続税を節税しようとする人は多い」

別掲図のように、6000万円の遺産があった場合、相続税は310万円となる(相続人が子1人のケース)。それが年110万円贈与を20年繰り返すと、贈与税はゼロで、3800万円の遺産に対する相続税も20万円で済む。実に290万円の節税となるのだ。