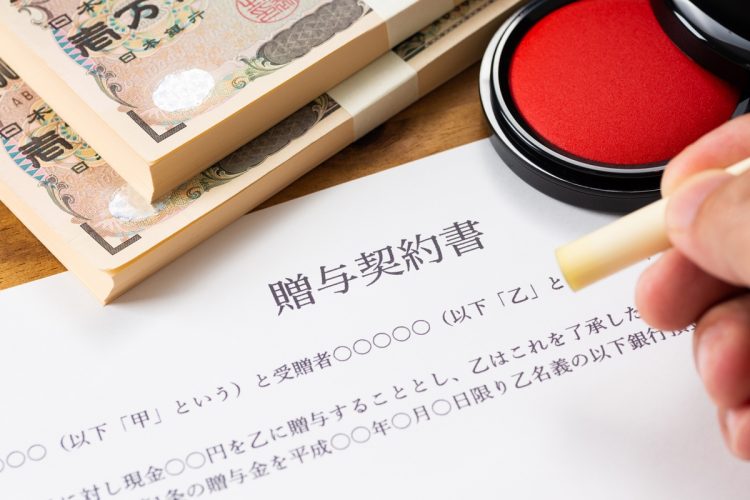

2022年内にできる相続対策も(イメージ)

12月には2023年度税制改正大綱が発表され、ここで生前贈与のルールが大幅に変更される見込みだ。現状では、生前贈与はすべて、亡くなる3年前までさかのぼって相続財産に持ち戻し、相続税が課せられる。それがルール改正によって、その持ち戻し期間が5~15年前まで延長する可能性が高い。早くて「2024年1月からの贈与」が対象になると見られており、2022年のうちの贈与は対象外となる。

このほかにも、子供の結婚や子育てのために1人1000万円(結婚資金は300万円)まで非課税で贈与できる「結婚・子育て資金の贈与」や、1人1500万円までの教育資金の一括贈与なども、まだ使うことができるが、これらはいずれも2023年3月末までと決められている“期間限定”の制度だ。

生前贈与のルールが変われば、現行の制度や非課税枠が使えるのは、今年と来年の間だけとなる。

来年になってからでも、有利に贈与するために、まず考えておくべきなのは「孫への贈与」だ。

祖父母が亡くなった場合、孫は法定相続人ではないため、いま孫に贈与しておけば、持ち戻しの対象にならない限り、相続税はかからない。

ただし、孫への贈与も非課税制度を使えない場合は贈与税はかかる。そのうえ、“孫を介して子に贈与しているのではないか”とみなされる恐れもある。例えば、祖父母から孫が贈与を受け、そのお金を親(祖父母から見た子供)に渡していた場合だ。円満相続税理士法人代表で税理士の橘慶太さんが説明する。

「純粋に“孫に贈与したい”という気持ちのもとに贈与していて、孫も“せっかくお金をもらったから、両親に仕送りしてあげたい”という気持ちで渡しているなら『循環取引』とみなされることはありません。“証拠”として、祖父母と孫の間で贈与契約書が交わされていたり、贈与税を納めていれば問題ありません。また、孫から親(祖父母から見た子供)にお金を渡すときも、仕送りという名目で、実際に親がそのお金を生活のために使っていれば、税逃れではなくなります」

仕送りなど、生活費の援助は贈与には当たらない。だが、もらったお金を使わずに口座に貯めていれば、その分は贈与税がかかる。

子や孫の家賃を負担している場合も、子供にその家賃を支払えるだけの収入があると「生活費援助の範疇を超えている」として、贈与扱いになることが多い。

親が子の住宅取得資金を贈与する際は、最大1000万円まで非課税になる特別措置がある。これは2021年で終了予定だったが、2023年末までに延長されており、これも生前贈与の有効な手段だ。相続実務士で夢相続代表の曽根惠子さんは、こう話す。

「ただし、いくら子供に家を建ててあげるためといっても、その期間中に子供が本当に家を買って住まなければ、非課税にはなりません」