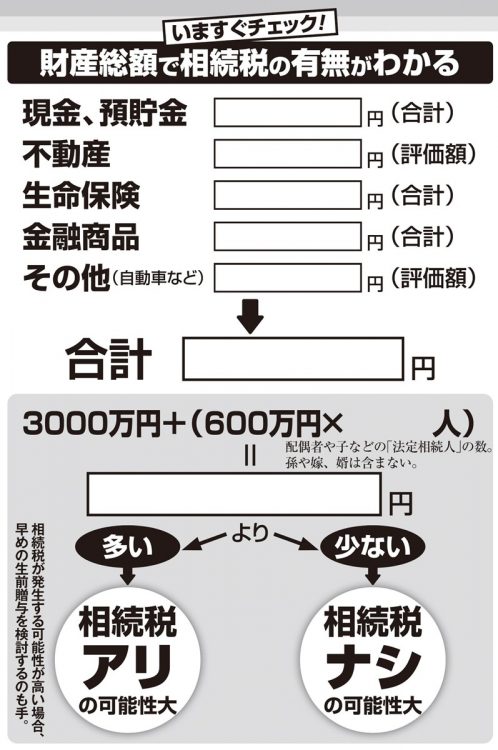

財産総額で相続税の有無がわかるチェックシート

もし、どうしても子供や孫に渡したいものがあるなら、「分散」して生前贈与するのが基本だと、岸さんは言う。

「例えば一気に300万円を子供に贈与した場合、贈与税は20万円ほど。ところが、年100万円ずつ3年かけて渡せば、年間110万円までの非課税枠に収まります」(岸さん・以下同)

非課税のつもりがさかのぼって課税対象に

だが、この枠を使って暦年贈与したとしても、贈与した人が亡くなったら、その3年前までの分は相続財産に加算される「持ち戻し」として、相続税が課せられることもある。さらに来年1月以降は、持ち戻しは「7年前」までさかのぼって行われるようになる。

「現時点で生前贈与を考えているなら、できるだけ早く行うべきです。ですが、持ち戻しの対象になるのは配偶者や子供などの法定相続人への贈与のみ。子供の配偶者や孫などに贈与したものは、たとえ亡くなる直前でも持ち戻しはありません。

ただし『名義預金』には要注意。まだ幼い孫の名義でつくった口座に祖父母がお金を振り込み、通帳は両親が管理している家庭は多いですが、孫が18才成人になってもその口座の存在を知らないと、たとえ年110万円以内であっても“相続の先渡し”とみなされます。法定相続人以外への相続は相続税が2割増しになってしまうので、くれぐれも気をつけて」