ロボアドバイザーのウェルスナビが「新NISA」に全面対応、手数料も新たに!

NISAの正式名称は「少額投資非課税制度」。投資で発生する利益に税金がかからなくなる国の制度だ。2014年1月に始まり、11年目となる2024年1月から大きく進化した新NISAがスタートする。

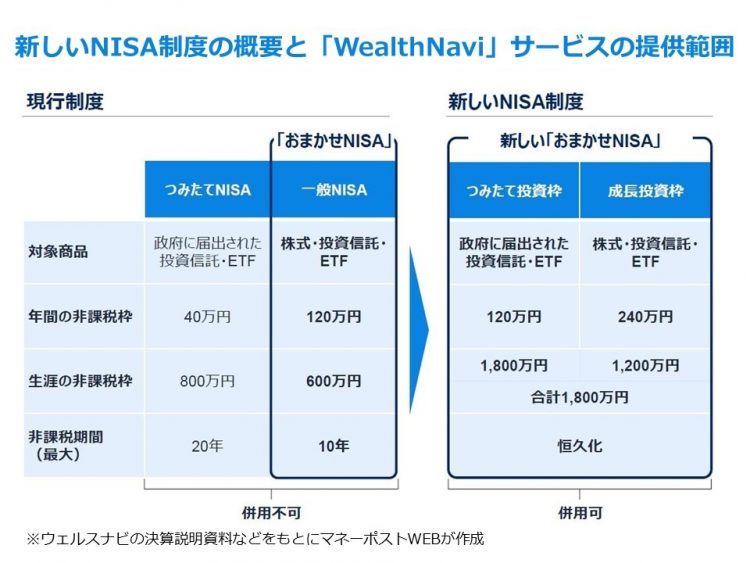

新NISAのおもな変更は2点ある。1つめは投資限度額の拡大だ。現行NISAは「つみたてNISA」と「一般NISA」となっている。それぞれの年間投資上限額は、投資信託に積立投資する「つみたてNISA」が40万円、株式や投資信託などに投資する「一般NISA」は120万円だった。新NISAでは、つみたてNISAに該当する「つみたて投資枠」は120万円、一般NISAに該当する「成長投資枠」は240万円へと年間投資上限額がそれぞれ大幅にアップする。

しかも、「つみたてNISA」と「一般NISA」を同時に利用することができなかった現行NISAとは異なり、新NISAでは2つの枠の併用ができるようになるため、年間投資額上限は合計360万円となる。生涯で使える非課税枠は1800万円(そのうち成長投資枠は1200万円)と大きく拡大。老後への備えとしては、十分な金額ではないだろうか。

2つめの変更点は、投資の利益が非課税となる保有期間の無期限化。現行の「つみたてNISA」の非課税期間は20年、「一般NISA」は5年だが、新NISAは制度が恒久化され、2つの枠いずれも期間の制限はなくなる。より長期間での資産運用が可能となるため、何歳から運用を始めても、非課税期間を気にせずに、自分のペースでコツコツと資産形成をすることができる。

投資限度額の拡大と非課税期間の無期限化によって、新NISAは、格段に長期投資がしやすい制度になったといえるだろう。

なお、新NISAでの口座の資産を売却した場合でも、その分の非課税枠はなくならず、1800万円の上限まで何度でも再利用できる。

自由度が高くなったことで自分で決めなくてはならないことが増える

新NISAには、投資信託の積立投資をする「つみたて投資枠」と、株式や投資信託、ETF(上場投資信託)に投資する「成長投資枠」の2つの枠がある。前述した非課税限度額の違いに加え、投資対象となる投資信託のラインナップも異なるため、活用するためには、まず制度の中身の理解が前提となる。

また、効率的な資産形成のためには、資産運用の目標とプランを立てることが重要だ。最初の投資金額を決めて、その後の投資期間でいくらずつ投資をし、リタイヤ時にはどのくらいの資産を目指すのか、といったプランニングが必要になる。

新NISAでは、そのプランを基にして、「つみたて投資枠」と「成長投資枠」のそれぞれに、どの銘柄にいくら投資するのか、積立投資なのか一括投資なのかなどを、ユーザーが決めていくことになる。非課税枠の拡大や非課税期間の無期限化などで、現行NISAよりも自由度が高く使えるようになる一方、使いこなすためには、事前の準備や自分で決めなくてはならないことが多くなる。「何にどう投資すればいいのかわらない」という人が増える可能性があるだろう。

資産運用を全自動化した「ウェルスナビ」という選択肢

新NISAの登場によって、個人投資家には、より高度な資産運用のノウハウが求められるようになるだろうと考えている。そこで、あらためて注目したいのが「ロボアドバイザー」だ。ロボアドバイザーとは、簡単にいうと、ホームページやアプリ上の簡単な質問に回答するだけで、ユーザーに最適な資産配分の提案をし、自動で運用してくれるサービスである。

投資一任型のロボアドバイザーなら、入金をすれば、提案した資産配分どおりに自動で投資をおこない、運用期間中はメンテナンス(リバランス等)まで自動でやってくれる。つまり、投資運用のハードルを下げることができる、“おまかせ”投資を実現したサービスといえよう。

ロボアドバイザーを提供する会社はいくつもあるが、ウェルスナビは、預かり資産9000億円超(2023年7月4日時点)、運用者数37万件(2023年6月末時点)と、運用者数・預かり資産額において業界No.1となっている。(※)

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較。ウエルスアドバイザー社調べ(2023年6月時点)

ウェルスナビが支持されている理由は、高度な理論に基づく資産運用を、テクノロジーの力で誰でも使えるようにした点だ。1990年にノーベル賞を受賞したハリー・マーコビッツ氏の「現代ポートフォリオ理論」に基づく分散投資により、リスクを抑え安定的なリターン獲得を目指している。また、株や債券、金など値動きの違う資産に対し6つのETFを通じて、約50カ国・1万2000もの銘柄(2023年3月時点)にバランスよく投資する。

さらに、効率的な資産運用には欠かせない「リバランス」を自動でおこなってくれる。株式や債券など複数の資産で運用をしていると、当初は最適な資産配分であっても、相場の変動によってその配分が崩れてしまう。その崩れた資産配分を修正するために、各資産の一部を売却したり、新たに購入したりすることをリバランスという。リバランスをしなければ、中長期の資産運用ではマイナスの影響が出る可能性があるため、安定的な資産運用には不可欠といえる。

ウェルスナビでは、原則として半年に一度の「定期リバランス(※1)」 については従来どおりNISA口座から売却しない範囲で実施、最適な資産配分から5%以上乖離した資産クラスがある場合におこなう「臨時リバランス(※2)」については必要に応じてNISA口座からの売却も行い、さらに積立や追加入金時にもリバランスを実施する(※3)。つねに長期投資のパフォーマンスの向上に目を光らせている。

※1:臨時リバランスが行われた場合、その後の定期リバランスは臨時リバランスから半年ごとのサイクルとなる。

※2:臨時リバランスでは、運用額全体に占める割合を「米国株」「日欧株」といった資産クラスごとに計算し、最適な割合から5%以上離れていればバランスが崩れていると判断しリバランスする。例えば米国株の最適な割合が35%である場合、株価急落により米国株の割合が30%を下回るとリバランスする。

※3:加えて、資産の一部を引き出すときにもリバランスを実施。

ウェルスナビの「おまかせNISA」は「新NISA」にも全面対応

ウェルスナビは、2021年2月から、全自動タイプのロボアドバイザーとしては国内初となった、現行の「一般NISA」に対応した「おまかせNISA」を提供している。そのおまかせNISAがバージョンアップし、2024年1月から新NISAに全面対応する。

新しい「おまかせNISA」の特長は、入金するだけで、2つの非課税枠である「つみたて投資枠」と「成長投資枠」の両方を活用しながら、自動で投資対象となる資産を購入する点だ。どちらの枠で、どの資産にいくら投資したらよいのかを悩む必要はない。自動積立の設定をしておけば、最適な資産配分になるように資金を振り分けてくれる。

例えば、資産運用プランの「リスク許容度4」または「リスク許容度5」のユーザーが、自動積立で月々の入金額を10万円に設定した場合、年間では120万円分の非課税枠を使うことになり、この自動積立を15年間続けると、新NISAの生涯非課税枠である1800万円を使い切ることになる。(※)

※ETFは1円単位で金額を指定して購入できないため、購入時の価格や買い付けできる数によっては、買付額に若干の増減が生じる可能性がある。

新しいNISA制度の概要と「WealthNavi」サービスの提供範囲

また意外と見落としがちだが、非課税期間の無期限化が可能になることで、長期の資産運用におけるライフステージの変化に合わせた資産配分の変更の重要性が高まった。

資産運用のセオリーでは、リスクの取れる現役世代のうちは株式中心でリターンを狙い、老後が近づくにつれ、比較的リスクの抑えられる債券などの比率を高めていくのがよいとされる。通常、これを実行するには、自分で資産のバランスを変えていかなければならないが、金融の専門知識が必要となり、なにより手間がかかる。

その点、ウェルスナビなら、年齢や目的に合わせて、運用プランであるリスク許容度を変更することで、煩わしい操作をすることなく簡単に資産配分の比率を見直すことが可能。おまかせで資産運用を継続することができるのだ。

「新NISA」対応で「おまかせNISA」の手数料が変動

新NISAに対応する「おまかせNISA」では、自動積立の設定をおこなうことで、よりおトクな手数料で利用できるようになる。

「つみたて投資枠」での預かり資産の手数料は0%、「成長投資枠」での預かり資産の手数料は運用プランのリスク許容度に応じて年率0.7~1.0%(税込0.77~1.10%)となり、自動積立だけで2つの枠を併用した場合、新NISA口座全体の手数料は預かり資産の年率0.63~0.67%(税込0.693~0.733%)になる。(※1)

※1:自動積立のみの入金で、入金後に「つみたて投資枠」と「成長投資枠」の残高の割合が変わらなかった場合の試算。相場の変動により資産評価額が変動した場合、新しいNISA口座全体の手数料も変動します。また、クイック入金や振込入金を利用した場合は、「成長投資枠」のみで資産を購入するため、リスク許容度に応じて年率0.7~1.0%(税込0.77~1.10%)の手数料がかかります。

さらに、長く続けるほどおトクになる「長期割」も用意される。ウェルスナビを長期利用すると「成長投資枠」の手数料をリスク許容度に応じて年率0.6~0.9%(税込0.66~0.99%)まで割り引かれる。

「長期割」最大適用時、自動積立だけで入金した場合の新しいNISA口座全体の手数料は、年率0.54~0.60%(税込0.594~0.660%)となる。(※2)

※2:自動積立のみの入金で、入金後に「つみたて投資枠」と「成長投資枠」の残高の割合が変わらなかった場合の試算。相場の変動により資産評価額が変動した場合、新しいNISA口座全体の手数料も変動する。

※長期割の対象は「WealthNavi」のユーザー。提携サービス(WealthNavi for ◯◯)のユーザーは対象外。

安心のサポート体制

ウェルスナビのホームページには、新NISA制度や新しい「おまかせNISA」の解説コラムや動画が多数掲載されている。また、参加費無料の資産運用セミナーを、オンラインやリアルでも随時開催している。電話による相談も受け付けており、もちろん、口座を持っていない人でも問い合わせは可能だ。

新NISAでこれから資産運用を始めようという人、他社から口座を変更しようと考えている人は、ぜひ一度ウェルスナビのホームページをチェックしてみてはどうだろうか。

・当社が提供する金融商品の取引は、金利、通貨の価格、金融商品市場における相場、その他の指標の変動等により損失が生じ、また投資元本が割り込むおそれがあります。

・ご利用の際は、事前に契約締結前交付書面等を十分にお読みください。

・金融商品等の取引に関するリスクと費用(https://www.wealthnavi.com/rule/01.html)

・ウェルスナビ株式会社 金融商品取引業者

・関東財務局長(金商)第2884号

・加入協会:日本証券業協会、一般社団法人 日本投資顧問業協会

提供:ウェルスナビ株式会社