生前贈与の仕組みは正しく理解しておきたい(写真:イメージマート)

自分の財産をどのように残していくのかは、自分にとってはもちろん家族にとっても重要なことだ。老後資金の使い道として、相続税対策もかねて生前贈与する人がいるが、かえって損につながることもある。相続・終活コンサルタントで行政書士の明石久美さんはこう語る。

「生前贈与には、年間110万円までの暦年贈与をはじめ、結婚・子育て資金、住宅取得資金、教育資金などの一括贈与の非課税枠がありますが、子供や孫のためにと贈与した結果、自分の老後資金が足りなくなる人は意外と多いもの。

そもそも、相続税は財産総額が『3000万円+(600万円×法定相続人の数)』までなら非課税。はじめから相続税がかからないのに、焦って贈与して老後資金を減らしたり、贈与税を取られては本末転倒です」

相続税と贈与税の金額はケースバイケースだが、一般的に同じ金額の財産に対し、相続税よりも贈与税の方が高くつくことが多いため、注意が必要だ。

仕組みを勘違いで課税された

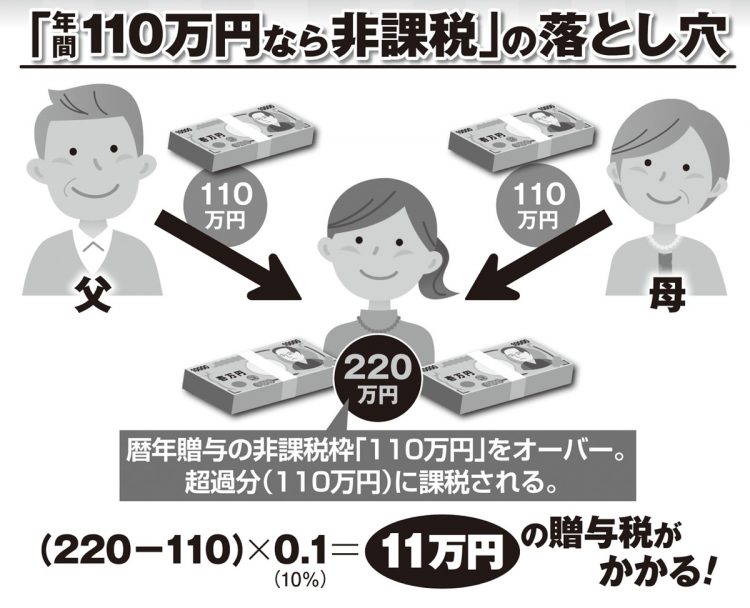

生前贈与「年間110万円なら非課税」の落とし穴(年間110万円は渡す側ではなく受け取る側の上限)

また、仕組みを勘違いしたために課税される人もいる。

「年間110万円は渡す側ではなく受け取る側の上限です。例えば、ある年に父親と母親からそれぞれ110万円ずつ贈与された場合、合計220万円を受け取ることになり、非課税枠を110万円分超えている。その分には贈与税がかかります」(明石さん、以下同)