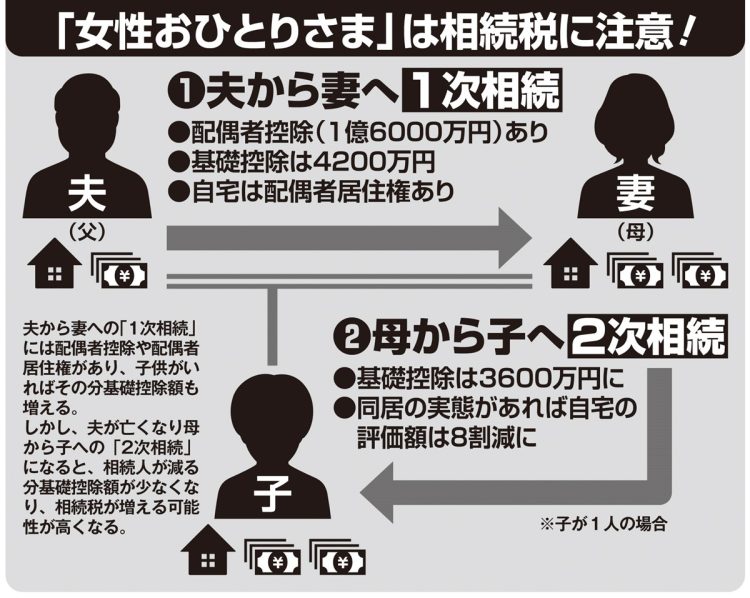

「女性おひとりさま」は相続税に注意(1次相続と2次相続の違い)

「夫から妻へ」よりも「妻から子供へ」の方が問題を抱えやすい

夫から妻への「1次相続」よりも、夫の死後、妻(母)から子供への「2次相続」の方が、多くの問題を抱えやすい。ベリーベスト法律事務所の弁護士・遠藤知穂さんは、1次相続で使えた相続税の控除が、2次相続では使えなくなることが多いと話す。

「まず、夫から妻への相続には、最大1億6000万円までの『配偶者控除』があります。また『3000万円+(600万円×法定相続人の数)』の基礎控除もある。

ところが、母から子への相続では配偶者控除は使えません。その上、夫と自分(母)が亡くなることで、基礎控除の対象となる法定相続人の数が減ってしまう。

さらに、2次相続では夫(父)だけでなく自分(母)の財産も合わせて相続するため財産総額が増えやすく、1次相続よりも相続税がかかりやすくなるのです」

プレ定年専門ファイナンシャルプランナーの三原由紀さんが言い添える。

「特にひとりっ子の場合、両親2人分の財産を子供が1人で相続するので、より多くの相続税が課せられる可能性が高まります」

行政書士で相続・終活コンサルタントの明石久美さんが指摘する。

「相続税の納付は『現金一括』が原則です。もし手元のお金が少なければ、相続税を払うために家を売ろうにも現金化に時間がかかり、納付期限に間に合わないこともある。おひとりさまになったら、子供への相続のことまで考えて、財産を整理しておきましょう」