*12:02JST 三井松島HD Research Memo(2):祖業の石炭関連事業からの撤退を経て、独自のM&A戦略に基づき再成長

■会社概要

1. 会社概要

三井松島ホールディングス<1518>は、1913年に松島炭鉱(株)として長崎県に設立され、2023年に創業110年を迎えた歴史ある企業である。創業時より松島炭鉱、大島炭鉱、池島炭鉱を順次開発・運営し、1991年にはMitsui Matsushima Australia Pty Limitedを通じて豪州NSW(ニューサウスウェールズ)州リデル炭鉱のジョイント・ベンチャーに参入した。

創業以来、100年以上にわたり祖業である石炭関連事業を継続してきた同社であるが、32.5%の権益を保有していた豪州NSW州リデル炭鉱については、州政府から許認可を得ている採掘エリアが2024年3月期をもって終掘となった。これを受け、石炭関連事業も2024年3月期をもって終了している。石炭関連事業が終了する以前から同社は、世界規模で環境保全意識が高まっていることや、本格的な脱炭素社会の到来が見込まれることなどを受け、事業ポートフォリオの組み替えや石炭関連事業に依存しない収益基盤の確立を推進してきた。2013年に現 代表取締役社長である吉岡泰士(よしおかたいし)氏の入社を機に内部にFA(ファイナンシャル・アドバイザー)チームを組成し、新規M&A投資を着実に実行している。2014年2月の日本ストローを皮切りに、2017年2月にクリーンサアフェイス技術(株)(現 CST(株))(2023年4月に社名変更)、2019年4月に明光商会、2020年4月に(株)ケイエムテイ及び三生電子、2021年2月に(株)システックキョーワ、2022年5月に日本カタン(株)、2023年2月に丸紅オフィス・サプライ(株)(現 MOS)、同年8月に(株)プラスワンテクノ、同年12月にジャパン・チェーン・ホールディングス、2024年1月にSaunders & Associates, LLC(連結子会社の三生電子を通じた子会社化)、同年7月にエム・アール・エフを子会社化してきた。また、2018年10月に純粋持株会社体制に移行するとともに、社名を現在の三井松島ホールディングスに変更している。直近では、2024年8月に、子会社のMM Investmentsを通じて株式投資事業を開始した。

2. M&A戦略の特長

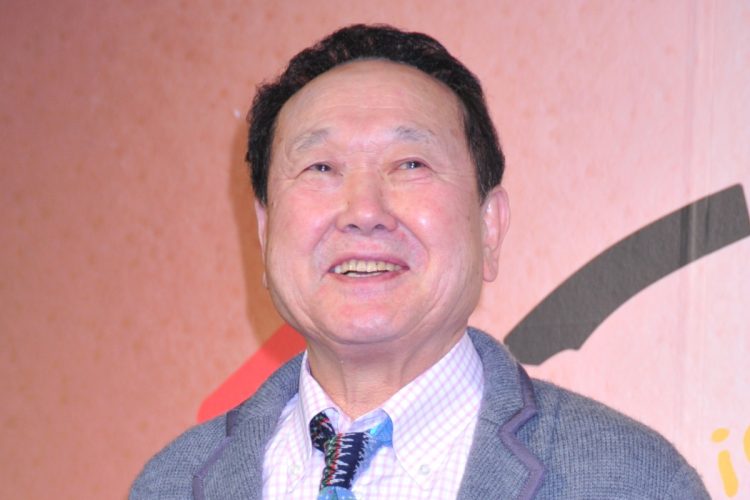

社長の吉岡氏は一貫して金融機関でキャリアを積んできた。2007年に入社したGCA(株)(現 フーリハン・ローキー(株))にてM&Aアドバイザーとして同社と関わりを持ち、その縁もあり入社した。吉岡氏がデューデリジェンス(以下、DD)の早い段階から案件に直接関与し、買収の意思決定を行うことで確実かつ迅速なM&Aが可能となっている。

(1) 投資方針

同社はM&Aの方針を「安定収益・ニッチ市場・わかりやすい」とし、ブレない投資軸でM&Aを実行している。市場環境などを元に将来の需要動向を見極め、競争環境が比較的穏やかなニッチ市場で事業展開している企業、オンリーワン技術を保有し市場で高いシェアを獲得している企業等を対象としている。

(2) M&A推進体制の構築

同社は、M&A経験が豊富な金融業界出身者によるFAチームを内部に構築しており、長年の実績により獲得したM&A業者や投資ファンドとの広いネットワークにより、効率的な情報集約や共有ができる。また、FAチームを内製化することで投資基準にブレが生じにくくなるほか、迅速な判断、ノウハウ蓄積、目利き力が向上し、投資方針に合致する案件発掘が可能となる。当初、吉岡氏1人体制であったが、2018年にGCA(株)時代の同僚である阿部氏を引き入れ、現在は上席執行役員経営企画部担当の阿部のもと経営企画部においてM&Aの検討を行っている。吉岡氏と阿部氏がM&A専門家としてFAチームを指揮することで、迅速な案件検討の推進だけでなく、好機を逃さない現場との連携ができる。DDやバリュエーションを自社ハンドリングの下で行うことで、M&A後に期待リターンを実現する強固なコミットメントを構築している。

(3) 適正価格での買収

同社は、適正価格でのM&Aを実行している。M&A実績の積み上げや知名度の向上により、ソーシングチャネル(銀行、証券会社、M&A仲介、投資ファンド、企業・個人株主など)からの案件紹介が増加しているが、入札案件を避けてM&Aを実行することで適正価格での買収を可能としている。案件紹介の場合は、買収意向書の提出から買い手企業の決定までのスパンが短く、DDに迅速に入ることができるため、買収後のキャッシュ・フローを最大化できるという利点もあると、弊社は考えている。

(4) 社内人材によるハンズオンPMIとコストシナジー

買収後は、社内人材によるハンズオンPMI※のノウハウを活用している。一例を挙げると、同社人材をグループ会社に派遣するなどの経営支援、グループ会社間での技術・ノウハウの共有によるコスト削減、人材交流による新製品開発、グループ会社間での部材供給などがある。PMIノウハウの蓄積や経営資源の効率化、グループ間のシナジー等も生まれつつあり、グループ全体としてコングロマリットプレミアムを創出している。

※ Post Merger Integrationの略で、買収後の統合プロセスのこと。

(執筆:フィスコ客員アナリスト 茂木稜司)

<HN>