都内在住の50代の主婦Aさんは、自営業を営む夫の運転資金と生活費を一時的に補填しようと、あるメガバンクのカードローンで20万円を借りた。便利だったので今度は50万円、そして120万円と借り入れを重ね、別のメガバンクや地元の信用金庫でもカードローン口座を開いてしまった。借り入れ総額は600万円を超え、破産申し立てに至った。パート勤務の彼女の年収は約120万円。年収の3分の1どころか、5倍の金額を借り入れたことになる。

ブランド力に惹かれて銀行を利用しても、その中身は消費者金融と相違ない。

「メガバンクは傘下に消費者金融を抱えているので、カードローンの審査や回収、保証などを丸投げしている。地銀や信金も、消費者金融や信販会社などと提携しており、構図は同じです」(平木さん)

まじめな人ほど自転車操業に陥る

ここまで安易に貸し出して、本当に回収できるのだろうか。

「日本人はきっちり返す人が多く、リスクは少ない。消費者金融が29%の金利を取っていた時代でも、焦げ付き率は数%程度です。月々の返済額が少なくて済むのも、その方が銀行が儲かるから。返済額に占める利息の割合が増えて元本の減りが遅くなるので、返済期間が長期化して貸す側の利益が積み上がっていくのです」(平木さん)

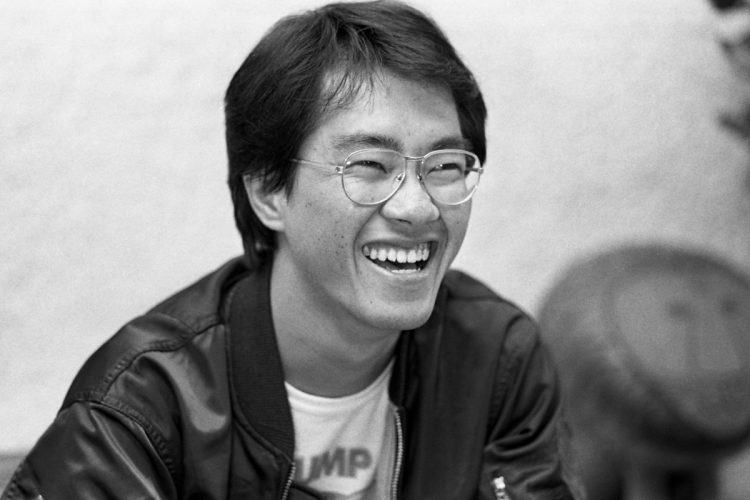

きちんと返そうとする人ほど、返済するために別の金融機関で借りるといったことを繰り返す。生活困窮者の支援などを行う弁護士の森川清さんが語る。

「多重債務者はルーズな人よりまじめな人が多い。返済や各種の請求を期限内に払おうとするからこそ、借金を重ねて自転車操業になり、どこかが“もう貸さない”といった時点で破綻してしまいます」(森川さん)

こうした銀行の姿勢に批判が集まったことから、2017年に全国銀行協会が過剰融資の防止策を会員行に求めたり、金融庁が利用者保護体制の整備を促した。これで多くの銀行が貸出額に制限を設けたり、広告を自主規制している。くれぐれも、ご利用は計画的に。

※女性セブン2019年1月1日号