親の「死後の手続き」の時に知っておくべき仕組み(その2)

10か月に間に合わない時は「未分割の申告」

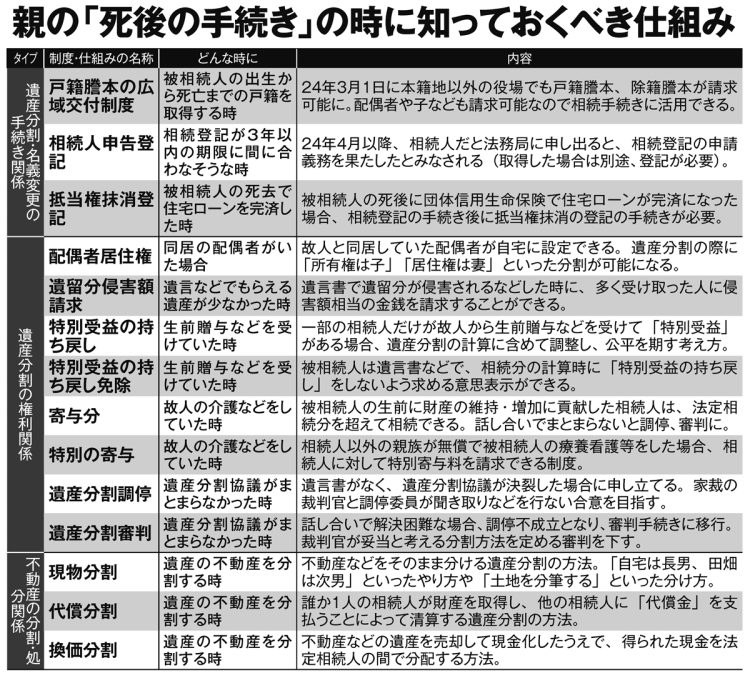

他にも、立場に応じて主張できる権利は様々ある。親の遺言書が「全財産を長男に相続させる」といった内容のものであれば、他のきょうだいは法定相続分の2分の1といった水準の遺産の取得を求め、遺留分侵害額請求を起こせる。

また、「長男だけが多額の生前贈与を受けていた」といったケースでは、他のきょうだいが特別受益の持ち戻しを主張して、長男が受けた贈与分を相続財産に含めて遺産分割協議を進めるとの主張も可能だ。逆に長男側は、親の遺言書に特別受益の持ち戻し免除を明記してもらえば、他のきょうだいの主張を退けられる。

利害が対立して遺産分割協議がうまく進まないと、10か月以内の相続税の申告が難しくなってくる。「最近の“相続ブーム”で一般の知識レベルが上がり、結果として、相続人らが権利を主張し合って“10か月の期限に間に合わない”という相談が増えている」と山本氏は明かす。

「そうした場合、各相続人が法定相続分を取得したものとして計算した税額で未分割の申告を行ない、いったん納税します。未分割申告をする場合でも、できるだけ1人の税理士を通じて全員連名の申告をしたほうがいい。各相続人で異なる内容の申告をした場合には、異なる財産目録や財産評価があるなか、税務署は多く申告された内容を前提に調査を進めることになります。税理士報酬も当然、多くかかります。

未分割の申告後に遺産分割協議がまとまったら、すでに納めた額より相続税が多くなった人は追加で納税し、少なくなった人は請求して還付を受けるかたちです」