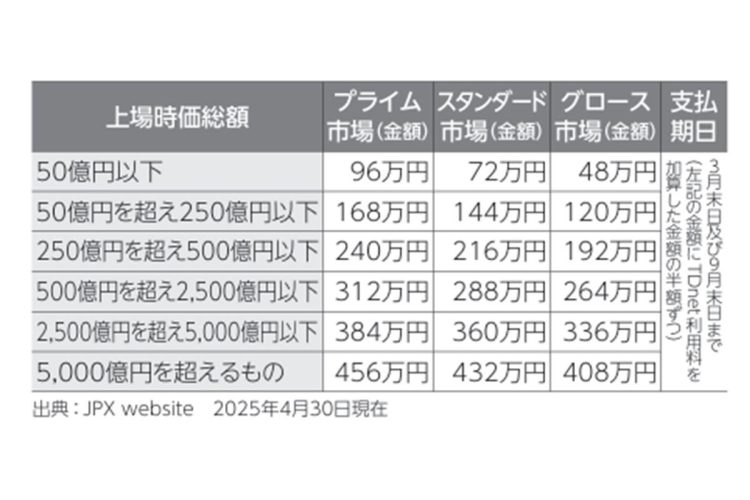

3市場を合わせると800億円にのぼる東京証券取引所の年間上場料(さかえださんの著書より)

トランプ関税の行方や不透明感の増す金利動向など、世界の株式市場は先の見通せない状態が続く。一時期まで世界市場の中で後塵を拝し、「オワコン」だと信頼しない投資家も多い日本株市場だが、「今、むしろ追い風が吹いている」と見るのは元証券アナリストのさかえだいくこさん。

日本株投資で資産を築き、49歳でFIREしたさかえださんは、東京証券取引所(東証)の「ダメ出し」がきっかけで世界の投資家が日本株の評価を高めたと考える。

さかえださんの新刊『2倍株・3倍株がぽこぽこ生まれる のんびり日本株投資』(すばる舎)より、一部抜粋・再構成して紹介する。

日本企業が反応した東京証券取引所の「お願い」

機関投資家などプロには一定程度の評価をされつつも、さまざまな理由で「オワコン」と言われていた日本株への風向きが、実は最近、変わり始めています。むしろ追い風が吹いているのでは?と感じることもこのところ増えてきました。その理由を、ご紹介しましょう。

日本株のほとんどは、東京証券取引所(略して東証)に上場しています。ちなみに札幌証券取引所、名古屋証券取引所、福岡証券取引所と、国内には株式の証券取引所がほかにも3つありますが、上場企業数や取扱高は東証が圧倒的です。その東証にとっては、各上場企業は「上場料金」を払ってくれる大事なお客さまです。

上の図は、東証内の主要3市場(プライム、スタンダード、グロース)への年間上場料を示したものですが、これを見ると、上場企業が年間で最低48万円~最大456万円を毎年、東証に支払っていることがわかります。東証への上場銘柄は現在、全部で4000近くありますから、1社当たり平均200万円だとすると、年間の上場料だけで800億円の売上があることになります。「大変ありがたいお客さま」方だと言えるでしょう。

通常、企業は「ありがたいお客さま」に対しては下手に出て、特別待遇をしたり、無理を聞いてあげたりして大事にします。しかしながら、東証ではそんな大事なお客さまたちに対して、「みなさん、全然ダメですね……。上場企業たるもの、もっと投資家が利益を得やすい会社になってください!」と、各社の経営状態にダメ出しをするようなアナウンスを2023年から出すようになりました。上場しているにもかかわらず、株価の低迷が続いている企業に対し、企業価値を上げる努力をして、その結果として株価がもっと上昇するようにしてほしい、という「お願い」です。

たとえばPBRという株価指標が1倍を下回っていると、理論上は株価よりもその会社の解散価値のほうが高くなります。商売を続けるより、会社を畳んで清算してしまったほうが株主の手元に残るお金が多い、という残念な状態です。

長年、低迷してきた日本株マーケットには、残念ながらそんなPBR1倍割れの銘柄が多くあったことから、東証は自らの市場に上場している企業に対して、PBRが低迷している場合には今後の改善策を開示して、それらを実行するように要請したのです。落第点をとっている生徒に、先生が追加の宿題の提出を言い渡しているようなものですね。あくまでもお願いベースなのですが、この東証の「お願い」に多くの日本企業が敏感に反応しました。

なお、この東証の「お願い」はすでに終了した話ではなく、実際に株価指数や経営状態が改善しているのか、いまも問われ続けている現在進行形の課題です。株価だけでなく、透明性や公平性など、企業のガバナンスについての要請も同時に行われ、改善の動きが続いています。