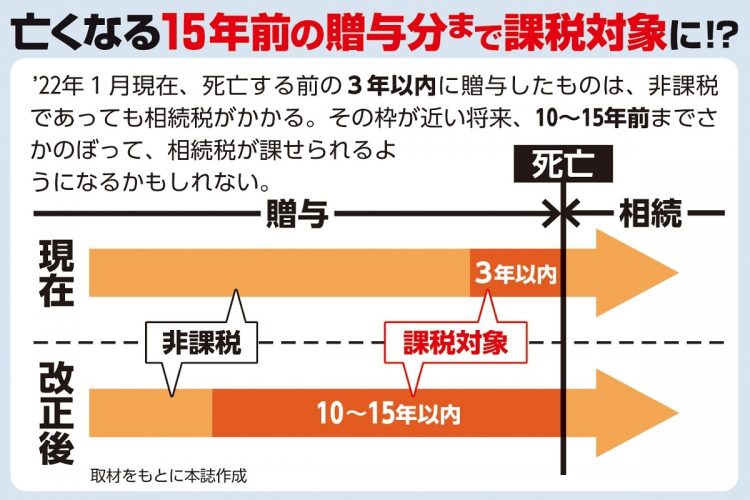

亡くなる15年前の贈与分まで課税対象になる可能性も

税制改正が実現すれば、せっかく子供や孫に贈与しても水の泡になってしまう。そうなる前に、基礎控除となる「年間110万円」に加え、教育資金や結婚資金の贈与など、早めの対策が必要だ。相続税対策はそれだけではない。

「比較的簡単なのは、生命保険金などの非課税枠(500万円×法定相続人の数)を利用する方法です。節税につながるだけでなく、受け取る側はほかの相続人の合意を得ずとも、全額受給することができるので、“特定の子や孫に少しでも多くのお金を渡してあげたい”という被相続人の意思を、より確実に実現することができるでしょう。

また、被相続人に当たる人が、前もって自分の墓地や仏壇などの祭祀財産を購入する手も。祭祀財産は相続税がかからないので、購入費用が非課税になるのです」(石山さん・以下同)

もちろん、お金に限らず、不動産などを贈与する方法もある。だが、相場よりも安く子や孫に不動産を売却する場合は、注意が必要だ。

「実際の売却額と一般的な取引価格の差額が大きいと、その分が贈与と見なされ、課税対象になる可能性があります。また、子や孫にお金を貸していて“返さなくていい”とするのも“相続人に対する債務免除”となり、実質的な贈与と見なされて課税対象になる可能性があるため、気をつけてほしい」