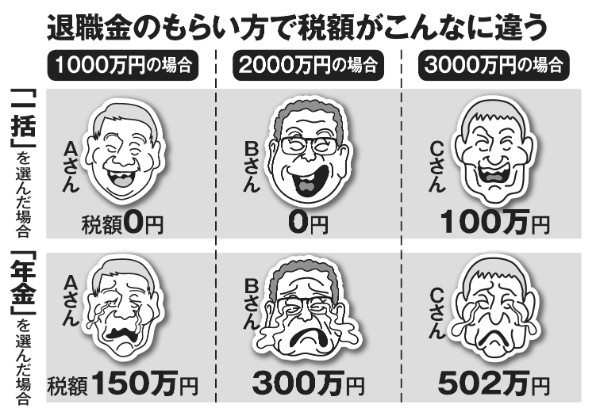

退職金のもらい方で税額がこんなに違う

定年時の「退職金」のもらい方は悩ましい選択だ。企業によっては「全額一括払い」か、65歳から10年分割払いなどの「年金方式」、さらに「一時金+年金方式」の組み合わせを選べるケースが少なくない。

「退職金は老後資金の虎の子だが、この低金利では全額もらって預金しても利子はほとんどつかない。利回りが多い年金方式で会社に運用してもらった方がいい」

そう考えている人は多いのではないか。確かに、銀行の定期預金金利は限りなくゼロに近いのに対して、企業の退職年金は2%台など比較的高い利回りで運用されている。

しかし、結論からいえば、「割に合わない選択」である。退職金は税制優遇されており、一括払いなら非課税枠による恩恵が大きいからだ。

勤続38年以上で定年退職した大卒管理職の平均退職金は2000万円前後とされる。22歳の大卒で入社し、60歳の定年まで勤続38年なら2060万円まで非課税となり、2000万円の退職金を全額一括で受け取っても税金はゼロだ。

ところが、同じ2000万円を65歳から10年間の分割(年額200万円の年金方式)として受け取ると課税対象になってしまう。公的年金収入に200万円が加算され、所得税と住民税の10年分の合計は約300万円になってしまう。負担増は他にもある。西津陵史・税理士が語る。

「年金方式で受け取るとその年の所得が増えるので、健康保険や介護保険の保険料まで高くなる。10年払いならその間、高い保険料を払い続けなければならない。企業年金は多少の運用利回りで元本が増えるでしょうが、税金と保険料の負担を考えると割に合わない。基本的には一括払いが得です」