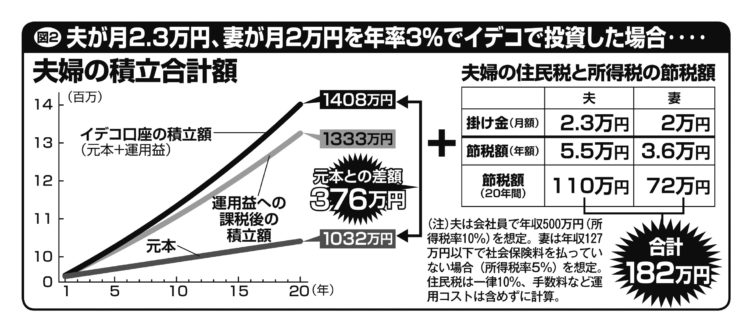

夫が月2.3万円、妻が月2万円を年率3%でiDeCoで投資した場合の試算

これまでイデコ(個人型確定拠出年金=iDeCo)は、企業型の確定拠出年金(DC)に加入している人はほとんど加入できないという規則があったが、6月5日に公布された「年金制度改正法」により、そうした“壁”が取り払われることになった。2022年10月からDC加入者も2万円の上限以内でイデコを運用できるようになる。

大きく間口が広がり注目されるイデコだが、加入するとどれだけの「お得」が見込めるのだろうか。

イデコ加入で見込める大きなお得は節税効果だ。具体的には【1】所得控除、【2】運用益の非課税、【3】受け取りの際の税額控除の3つ。まず、所得控除について、ファイナンシャルプランナーの山中伸枝さんが語る。

「サラリーマンやパート主婦が働いて収入を得たら、その額に応じて所得税や住民税がかかります。ところが、イデコに掛け金を払えば、その金額分を収入から差し引いた上で税金が計算される。結果的に税額が安くなるんです」

たとえば夫が月2万3000円、専業主婦の妻が2万円をイデコで20年間積み立てて年率3%で運用した場合、夫婦の住民税と所得税は合計182万円節税される(図参照)。元本と利益を合計した積み立て額は1408万円にのぼる。

次に、「運用益が非課税」とはどういうことか。ファイナンシャルプランナーの横川由理さんが話す。

「投資信託などの金融商品で運用した場合、利益の約20%の税金がかかります。ですが、イデコならそれがかからないで済む」

前述の夫婦の場合、利益は376万円となる。本来ならばその20%の約75万が税金となるが、イデコの場合はそれが課税されずに済むのだ。最後に、「受け取りの際の税額控除」について。

「イデコの受け取り方は大きく分けて『一括(一時金)』と『分割(年金)』と『一括と分割の併用』の三択です。一括で受け取る場合、“退職金”として扱われ、積立期間が勤続年数とみなされる。

退職金は所得の中でも『退職所得』と称され、勤続年数に応じて退職所得控除が認められます。さらに、分離課税となるので通常の給与所得より、税金が優遇されています。イデコは個人の資産形成ですが、それを退職金とみなし、さらに自分で掛け金を積み立てた加入期間を勤続年数として『退職所得控除』が使えます」(山中さん)