レイ・ダリオのポートフォリオ

レイ・ダリオは、世界最大のヘッジファンドであるブリッジウォーター・アソシエイツの創業者です。その投資手法は、市場の状況に関係なく、一定のリターンを確保することを目的としており、「オール・ウェザー(全天候型)戦略」と呼ばれています。

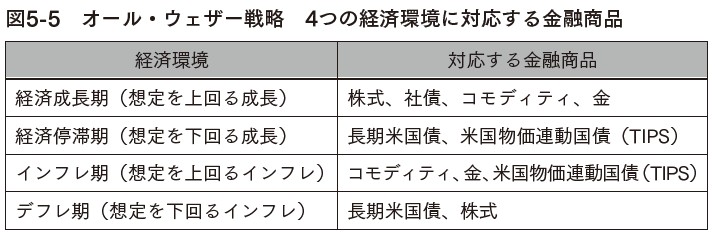

オール・ウェザー戦略では、経済環境を、経済成長期、経済停滞期、インフレ期、デフレ期の4つに分類し、それぞれ25%ずつのリスクをとることで、どのような経済環境下においても安定的なパフォーマンスが期待できるとしています。

別掲図5-5は、それぞれの経済環境下に対応する金融商品の一覧です。

オール・ウェザー戦略 4つの経済環境に対応する金融商品

金融商品の組み合わせは個人投資家にとって参考になる部分もありますが、各金融商品のリスクを均等に分散させるのは相当な困難を伴うでしょう。

このように、ポートフォリオに占める各資産のリスクの割合が均等になるように保有することにより、リスクを低減させる運用手法を「リスクパリティ戦略」と呼んでいます。

ちなみに、リスクパリティ戦略ではボラティリティを一定にするために、複雑な計算を用いて各資産の配分を頻繁に調整しなくてはならず、機関投資家向けの運用手法となります。個人投資家がおこなうのは現実的ではありません。

「オール・ウェザー戦略は機関投資家向けか」とガッカリした読者もいるかもしれませんが、心配いりません。レイ・ダリオは個人投資家向けに「オール・シーズンズ戦略」と呼ばれるポートフォリオを紹介してくれています。

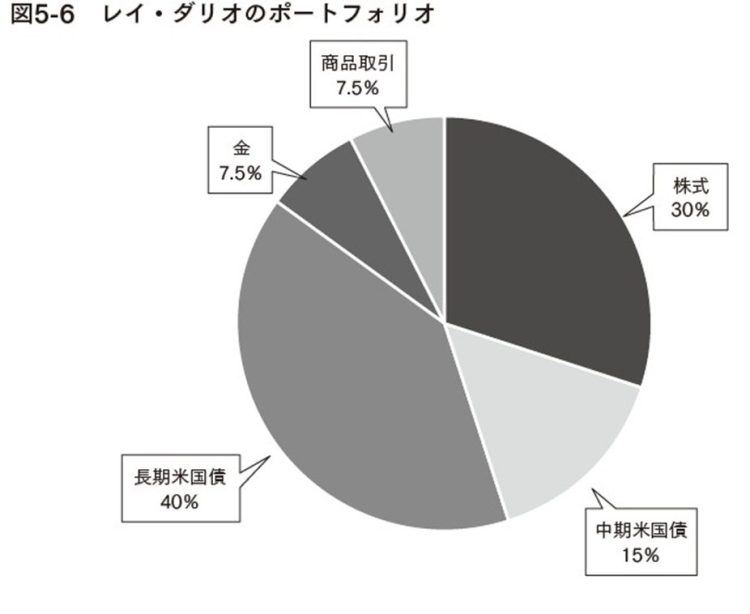

オール・シーズンズ戦略に基づいた資産配分は、株式30%、中期米国債15%、長期米国債40%、金7.5%、商品取引7.5%となっています。

レイ・ダリオのポートフォリオ

このポートフォリオは、米国の自己啓発書作家であるアンソニー・ロビンズがレイ・ダリオへのインタビューの中で、「読者が自分でも実行できる全天候型のポートフォリオの具体例を教えて欲しい」と頼み込んで聞き出したものです。

そのインタビュー内容は、アンソニー・ロビンズの著書『世界のエリート投資家は何を考えているのか:「黄金のポートフォリオ」のつくり方』で紹介されています。同書で紹介されているオール・シーズンズ戦略のポイントを引用します。

「債券比率が高いのは、株式の変動リスク(債券の約3倍)を軽減するためだ。金額を均等にするのではなく、リスクを均等にするのだ。長期国債の投資比率を高めることで、利回りを高められる可能性がある。金と商品取引は、インフレが加速した時に価格が上昇しやすい。両方とも変動幅は極めて大きいが、インフレ加速時には下落しやすい株式、債券のリスク軽減に役立つ。また、最低でも必ず年1回はリバランスしなければならない。成長が大きかった分野の一部を売却し、オリジナルの配分比率に戻すのだ。適切に処理すれば、節税効果もあるはずだ。信頼できる投資助言者に、この不可欠なプロセスを実施・管理してもらうことをお勧めする。」

『世界のエリート投資家は何を考えているのか:「黄金のポートフォリオ」のつくり方』(アンソニー・ロビンズ著/三笠書房)より

このポートフォリオは、1984年から2013年までの30年間におけるバックテストで86%以上の期間で利益を上げ、利回りは9.72%、最大損失は3.93%と負けにくいものとなっています。

レイ・ダリオのポートフォリオを投資初心者が参考にするのであれば、株式はeMAXIS Slim全世界株式(オール・カントリー)、中期米国債・長期米国債はeMAXIS Slim先進国債券インデックスや個人向け国債(変動10年)、金はETFのSPDRゴールド・シェア(証券コード1326)、商品取引は初心者向きではないのでインフレに耐性がある不動産で代替し、eMAXIS Slim国内リートインデックスなどを組み合わせてみるのも一つだと思います。

ここまで、ウォーレン・バフェットが個人投資家に勧めたポートフォリオ、ジェレミー・シーゲル博士が推奨している株式ポートフォリオ、レイ・ダリオのポートフォリオと続けて見てきました。

学びとなる部分は多く応用の余地は十分にありますが、もともとこれらは米国に在住の投資家向けに紹介された資産配分比率であることにも留意は必要です。

日本に在住の投資家向けの参考になるポートフォリオはないのか、とお思いの読者のみなさん、ご安心ください。日本には資産運用のプロ中のプロであるGPIFが存在しています。