老後に待ち受ける「リスクマネー」はいくらか(写真:イメージマート)

給与や年金など、毎月入ってくる金額の見通しは立っても、出ていくお金はわからない。特に病気やけがなど、いつか“もしものとき”がやってきたら、支出は増える一方だ。でも、「いくら出ていくのか」、そして「それを補う手段」さえ知っておけば、備えるのはそう難しくないはずだ。老後の“リスクマネー”のリアルケースを紹介する。【前後編の前編】

どれだけ必死にお金を貯めても、あの世に持って行くことはできない。だからこそ自分のお金は生きているうちに自分で使い切って「ゼロで死ぬ」ことが“理想の最期”と注目されている。過度な貯金をするよりも、自分のやりたいことにお金を使って豊かな人生を送った方がいいというが、実際にそれを実現するのは簡単ではない。

第一に、年を重ねて収入が減る中で、日々の生活費を支えるお金は必要だ。第二に病気や介護など思わぬ壁がいつ立ちはだかるかはわからず、備えておきたいと考える人は多いだろう。

2023年の金融広報中央委員会の調査によれば、60代単身者の金融資産保有額は平均でも1468万円で、より実態に近い「中央値」では210万円。夫婦だと平均は2026万円で、中央値は700万円。果たしてこの額が「正しい」かどうかわからないからこそ、私たちは不安から貯蓄し、それを取り崩すこともできず“貯め込んだまま”最期を迎えてしまうのだ。果たして老後に待ち受ける「リスクマネー」はいくらか、どれほどの手元資金があれば安心といえるのか、リアルケースで検証してみよう。

「がん」は治療外で200万円超

千葉県在住の女性・Aさん(59才)は40代の頃に夫を亡くして以来、正社員として働きながらひとり暮らしをしていたが、あるとき乳がんのステージIIと診断された。

「入院すれば収入が途切れますし、まだ年金の受給も始まらない。貯蓄は500万円ほどあり、家のローンは夫が亡くなった際に完済されていますが、治療費にいくらかかるのか、退院してからの生活が成り立つのか、不安で仕方ありません」(Aさん)

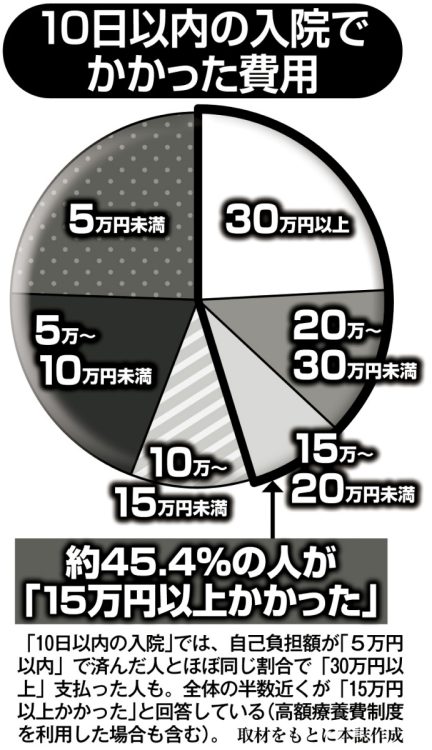

10日以内の入院でかかった費用

ニッセイ基礎研究所の調査によれば、ステージI・IIの乳がんの場合、抗がん剤など公的医療保険の対象になる費用は平均約151万円。1~3割を負担することになるが、69才以下で年収約370万円以下なら高額療養費制度により、自己負担限度額の「月5万7600円」以上かかることはない。