ジェレミー・シーゲル博士が推奨している株式ポートフォリオ

著名な経済学者で個人投資家から絶大な支持を受けているジェレミー・シーゲル博士は、その著書『株式投資の未来』で株式ポートフォリオの配分例を解説しています。

その中身は、国際インデックス運用のポートフォリオをコアとしながら、市場平均を上回るリターンを狙っていくために、3つの指針に基づくリターン補完戦略を組み合わせているのです。

「配当(Dividend)

個別銘柄の選択にあたっては、持続可能なペースでキャッシュフローを生成し、それを配当として株主に還元する銘柄を選ぶ。

国際(International)

世界のトレンドを認識する。このままいけば、世界経済の均衡が崩れ、中心は、米国、欧州、日本から、中国、インドをはじめ発展途上国世界へとシフトする。

バリュエーション(Valuation)

成長見通しに対してバリュエーションが適正な株を買い続ける。IPOや人気銘柄は避ける。個別銘柄であれ業界であれ、市場の大勢が「絶対に買い」とみているうちは、買わない。」

『株式投資の未来』(ジェレミー・シーゲル/日経BP)より

シーゲル博士はこの3つの指針を、配当(Dividend)、国際(International)、バリュエーション(Valuation)の頭文字をとって「D-I-V」指針と呼び、銘柄選択の際の柱としています。

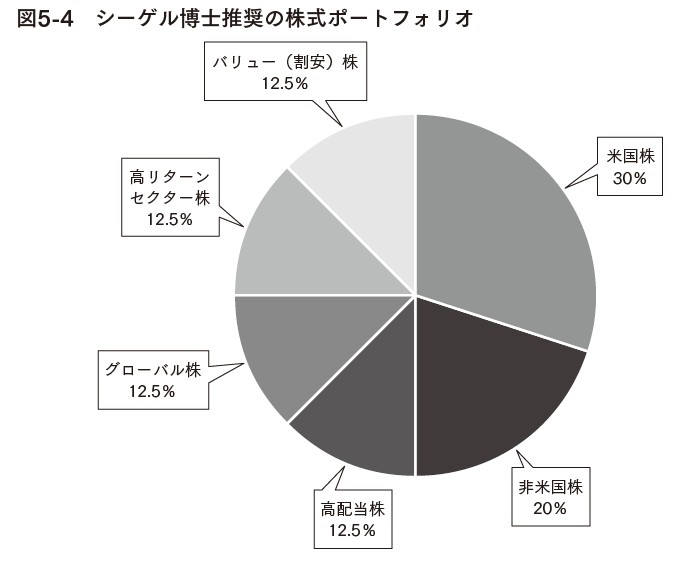

まず、インデックスファンドへの投資比率を50%とし、その比率をさらに細分化して、米国株へ30%、非米国株へ20%というふうに振り分けているのです。

残りの50%は「D-I-V」指針に基づいて、高配当銘柄、米国外のグローバル銘柄、歴史的にリターンの高い、医薬品、生活必需品、エネルギーのセクターに属する銘柄、低PERといった割安銘柄などからピックアップして、それぞれ10~15%の配分とし、合計して50%となるようにしています。

これを投資初心者が参考にする場合、株式については、eMAXIS Slim全世界株式(オール・カントリー)を選択することで問題ないでしょう。

シーゲル博士は株式インデックスファンドにおける米国とその他の割合を3:2としています。eMAXIS Slim全世界株式(オール・カントリー)は全世界へ分散投資することを目的としていますが、その投資先の国別構成比率は米国が60%程度、その他が40%程度となっており、これはシーゲル博士の推奨比率と概ね一致します。

残りの50%は、高配当、グローバル、リターンの高いセクター、バリュエーションをキーワードに選択していけばよいでしょう。

『株式投資の未来』では、4つのキーワードに対してそれぞれ10~15%の範囲で選択するとしていますが、ここではシンプルに12.5%ずつとします。

投資信託の中で上場されており、個別株と同じようにマーケットの時価で売買できる金融商品をETF(Exchange Traded Funds:上場投資信託)と呼んでいますが、このETFも活用していきたいと思います。

高配当では、NF・日経高配当50ETF(証券コード1489)。グローバルでは、eMAXIS Slim全世界株式(除く日本)。

リターンの高いセクターでは、医薬品セクターとして、NF・医薬品(TPX17)ETF(証券コード1621)、生活必需品セクターとして、NF・食品(TPX17)ETF(証券コード1617)、エネルギーセクターとして、NF・エネルギー資源(TPX17)ETF(証券コード1618)などを組み合わせることが可能です。

バリュエーションでは、三井住友DS日本バリュー株ファンドなどがあります。

シーゲル博士推奨の株式ポートフォリオ

ところで、資産運用の世界では、「コア・サテライト戦略」と呼ばれるものがあります。これは、資産配分をコア(中核)部分とサテライト(衛星)部分に分けて、コア部分で安定的な運用をしつつ、サテライト部分で高いリターンを求めることで、市場平均を上回るリターンを狙う戦略です。

コア・サテライト戦略では、一般に70%以上をコア部分に配分します。シーゲル博士の推奨ポートフォリオでは、コア部分が50%となっていますが、その本質は、安定的な運用で土台をしっかりと固めつつ、資産の一部で市場平均を上回るリターンを狙っていく点にあります。

その意味では、コア・サテライト戦略と考え方が重なる部分があるのかもしれません。