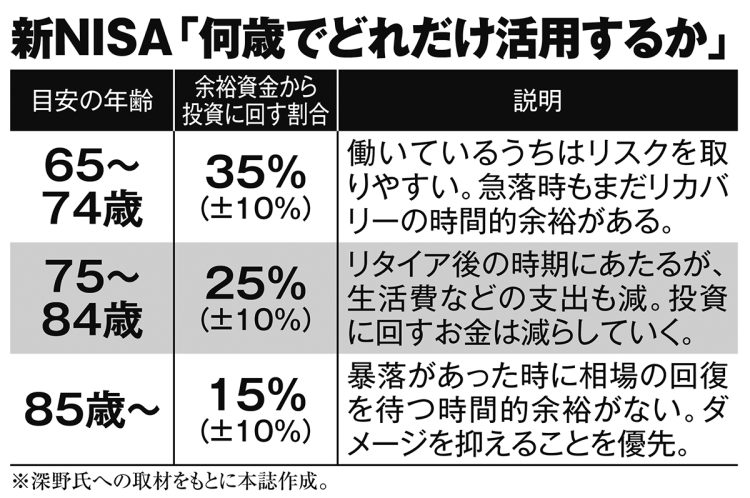

新NISA「何歳でどれだけ活用するか」

投資先より「割合」を考える

深野氏は「3つのステージ」に分けて考えることが重要だと説く。

「何歳まで働くかなどの条件は人それぞれなので一概に年齢ではくくれませんが、大まかに60代後半から70代前半、70代後半から80代前半、80代後半以降の3つのステージに分けられます。基本的に少しずつ投資に回す資金を減らしていく考え方になります」

深野氏が考える各ステージで余裕資金から投資に回していい割合の目安は別掲表の通りだ。

株にするか、投資信託にするか、といった投資対象でリスクを制御しようとしても、数十年に一度クラスの暴落局面では全面安となるため難しい。そのため、投資に回す割合でコントロールするという考え方だ。

「60代で1000万円の余裕資金から350万円を投資に回していた場合、30%の暴落が起きると約100万円を失いますが、まだ取り戻す時間がある。80代にはその時間がないが、投資に回すのを150万円にしておけば同じ規模の暴落でも失うのは50万円以下に抑えられるわけです」

投資先は、新NISAのつみたて投資枠で買える日経平均やTOPIX、米国のS&P500などに連動する投資信託を選ぶのもいいし、「元本を取り崩すのを先送りにするために、成長投資枠(最大1200万円分)で高配当株を買うのもいいでしょう」と深野氏は言う。

新NISAは長期・分散・積立を前提とした制度で老後資産形成の強い味方となるものだが、出口戦略を誤れば長年にわたって増やしてきた虎の子を大きく目減りさせるリスクがあることも知っておかなくてはならない。

※週刊ポスト2025年10月10日号