老後資産の運用先として専門家が注目する5つの投資信託

市場環境が悪化しても…

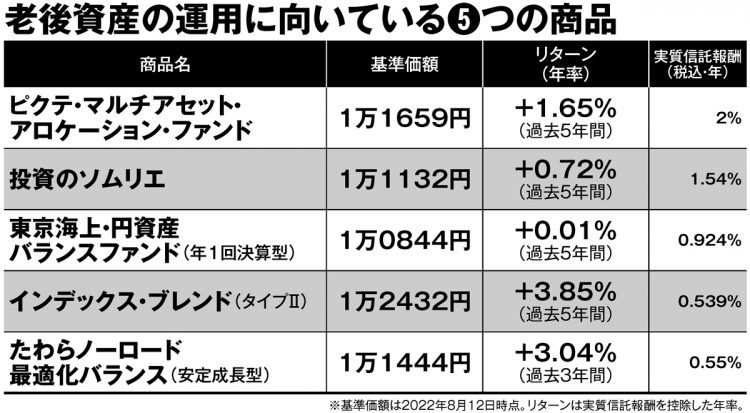

投資に詳しい専門家が挙げる代表的なバランス型&リスクコントロール型投信は別掲の表の通り。

楽天証券経済研究所のファンドアナリスト・篠田尚子氏が注目するのは、「ピクテ・マルチアセット・アロケーション・ファンド」(運用:ピクテ)と「投資のソムリエ」(運用:アセットマネジメントOne)だ。

「『ピクテ~』は、国内外の株式や債券といった伝統的資産に加え、金(ゴールド)などの代替資産に分散投資します。相場下落の危険性が高まったと判断した時は、適宜組み入れる資産を入れ替え、基準価額の下落抑制を図っているのが特徴です。『投資のソムリエ』は、国内外の株式や債券、REITを投資対象として、下落リスクを年率4%以内に抑えることを目指して運用されています」

この先、日本円がさらに下がったとしても、海外の株式・債券を含めて国を跨いだ資産の分散をしておけば、資産の目減り防止が期待できる。

そのほか、前出・深野氏はこんな商品にも注目する。

「東京海上アセットマネジメントが運用する『東京海上・円資産バランスファンド(年1回決算型)』は、投資対象に海外資産を含みません。日本債券70%、日本株式15%、REIT15%の配分比率が基本で、基準価額の変動を年率3%程度に抑えることを目標に、リスクが大きくなった場合は株式とREITの資産配分比率を引き下げ、引き下げ部分を短期金融資産等により運用しています」

ただし、海外資産にせよ日本資産にせよ、現在はウクライナ情勢の影響もあり市場環境が悪化。足元の運用実績は低迷を余儀なくされている。それでも3~5%の収益を目指す場合は、バランス型投信のなかでもやや高リスクな商品が選択肢になる。前出・篠田氏の話。

「野村アセットマネジメントが運用する『インデックス・ブレンド(タイプII)』は、国内外の株式やREITなどのリスク性資産と、債券などの非リスク性資産に分散投資し、前者の比率を原則43%とするのが特徴です。

アセットマネジメントOneが運用する『たわらノーロード 最適化バランス(安定成長型)』は、国内外の株式、債券、REITに分散投資し、目標リスク水準約7%を目指して運用しています。いずれも、リスクコントロール型投信よりリスクとリターンがやや大きく、なおかつリスクとリターンのバランスがよい商品と言えます」

バランス型投信は、いずれも取り扱いのある銀行や証券会社で購入することができる。このまま現金が目減りするのを座視するか、積極的な運用により資産を守るか――。選択の時が迫っている。

※週刊ポスト2022年9月2日号