退職金などまとまった資金がある世代はNISAを使ってどう投資すべきか(写真:イメージマート)

NISA(少額投資非課税制度)がきっかけで退職後に初めて資産運用を行ないたいと考える人もいるだろう。どのように運用していくのがよいだろうか。新刊『新しいNISA かんたん最強のお金づくり』が話題のファイナンシャルプランナー・横田健一氏が資金の投入方法や運用のシミュレーションを解説する。

* * *

2024年から大幅にリニューアルされたNISA(少額投資非課税制度)では、一人あたり1800万円まで非課税で投資可能となりました。年間の投資上限枠360万円から逆算すると、最短5年間でNISAの非課税保有限度額1800万円の投資を完了することができます。

今回は、退職金や相続・贈与、マイホーム売却などで、まとまった資金が手元にある方がNISAを最大限活用する方法についてご説明します。

短期間で資金を投じるキャッチアップ投資

60歳以降も働き続ける人が増えているとはいえ、会社員や公務員の人は60歳で退職金を受け取る方が多いでしょう。また、相続・贈与や、マイホームを売却したことにより、手元にまとまったお金があるという方もいらっしゃると思います。

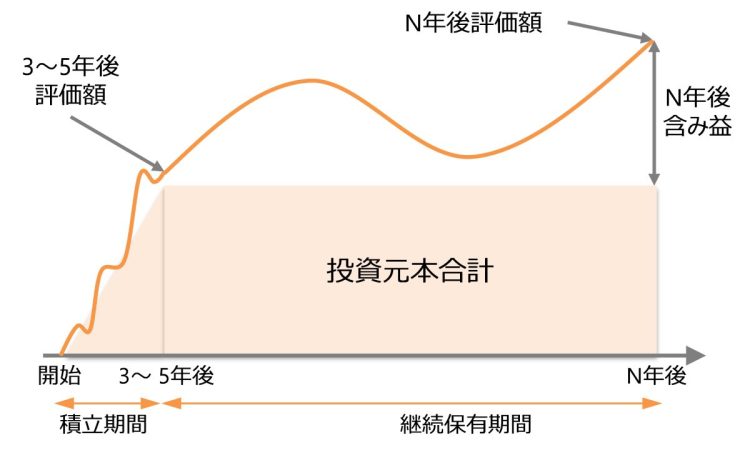

そのような人がNISAを活用していく場合は、20年、30年と長期にわたり積立投資をしていくよりも、3~5年といった比較的短期間で買い付けを完了させ、そのまま保有を継続していく方法がおすすめです(本記事ではこの投資方法を「キャッチアップ投資」と呼ぶことにします)。

当初3~5年間で資金を投じるキャッチアップ投資のイメージ

理屈の上では、できるだけ早くすべての投資資金を投資してしまう一括投資が最も大きな利益になると期待されますが、まとまったお金を一度に投資すると、その後の価格変動により、利益や損失が大きくぶれてしまう可能性が高くなります。投資に十分慣れている人であればそれでもよいのですが、まったく初めてという人や、それほど経験がない人は、このような3~5年の期間に分割して買い付けを行い、少しずつリスクになれていく方法がおすすめです。