住環境の特徴としては、一般的に購入物件にはグレードの高い設備や什器が備わっていたり、リフォーム・リノベーションで自分好みにカスタマイズしたりできます。賃貸物件は設備・什器を選ぶことはできませんが、古くなれば大家の負担で更新されたり、あるいは好みの物件に引っ越したりすることもできます。

持ち家にはグレードの高さやカスタマイズ性が、賃貸には選択肢の多さや手軽さがあり、何を優先するかによって優劣が異なります。住環境という点は、一概にどちらが良いと言い切れない(大差はない)と私は考えています。

家を買うことは「不動産への投資」である

では、家を買うことは借りることと何が違うのでしょうか? 最大の違いは、銀行から借入をして(レバレッジをかけて)不動産を所有するところです。つまり「家を買うこと=不動産への投資」と言い換えられるのです。

であるならば、今後不動産の価格が上がるのか下がるのか、そして長期にわたる返済を続けられるのかどうかが、持ち家のリターンを決める重要ポイントです。

価格変動リスクを1つ紹介すると、特に郊外では価格が大きく下がりやすい傾向があります。平成のバブル期に分譲が始まった千葉市緑区のワンハンドレッドヒルズ(通称チバリーヒルズ)は、当時5億~15億円でしたが、現在では1億円程度が相場です。投資という見方では、こういった下落リスクも知っておきましょう。

購入するなら予算と立地でリスクを抑え、リターンを取るという考え方

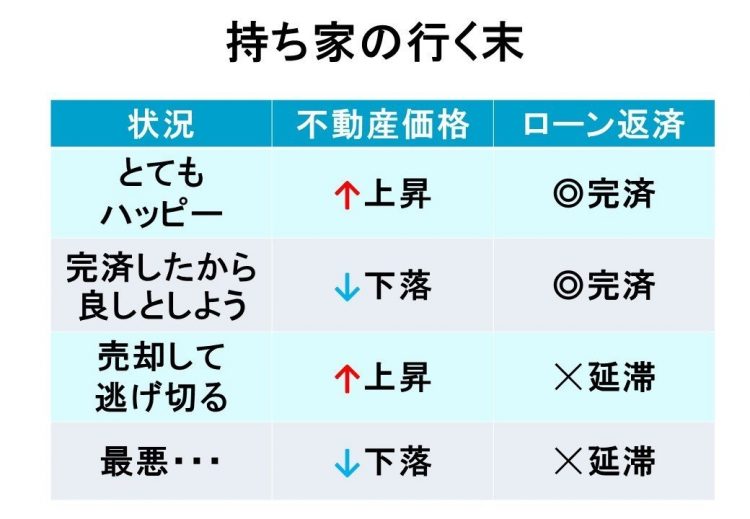

さて、持ち家が将来どうなっていくか、前述した不動産価格とローン返済の2つのポイント別にみてみます。不動産価格が上がる場合と下がる場合、ローンを完済した場合と途中で返済が難しくなった場合で、次の4パターンのどれかになります。

持ち家の場合の将来

1番目の「価格が上がり、ローンも完済したパターン」はハッピーエンドで、2番目の「価格が下がり、ローンは完済したパターン」も住居が確保できているため、悪くはない結末です。

一方で、3番目と4番目はローン返済が滞って物件を手放すことになってしまいます。物件の価格が上がっていれば売却してまだ助かりますが、価格が下がるとローンが残ってしまう最悪の事態も考えられます。

こう並べると持ち家はリスクが高そうにも見えますが、下2つのパターンになる割合はどれくらいあるでしょうか。

答えは「0.1%」です。住宅ローンの延滞率はこの程度であり、「ローンが返せなくなること」のリスクを深刻に考えすぎないほうがよいでしょう。

また、不動産価格の下落リスクも、人口動態の良い場所(都心・駅近)やリモートワーカーに好まれる立地(都心から好アクセスの風光明媚な場所)を選ぶことで軽減できます。

リスクを取らなければリターンは得られませんが、リスクの取りすぎは問題です。しかし購入物件選びにおけるリスクは、結構コントロールできるのです。私自身は、リスクを抑えながら、持ち家のリターンを取りにいったほうがよいと考えています。