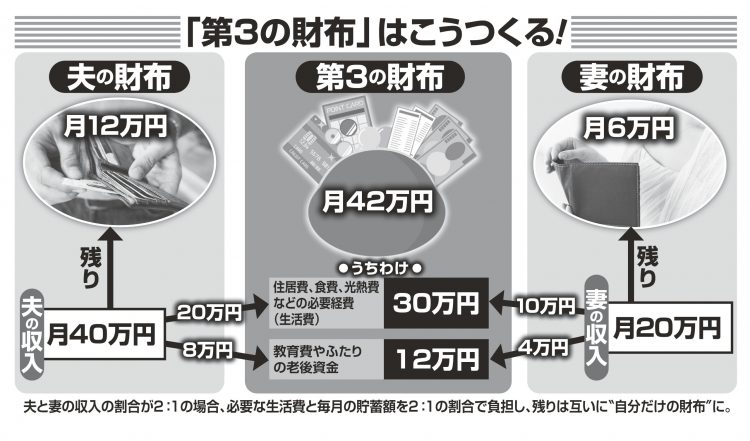

「第3の財布」はこうつくる!

そもそも、相続においては、「たとえ夫婦でも、それぞれの財産は別に存在する」と考えられているため、最初から財産は分けて持っておくのが望ましい。どちらかの口座にまとめていると、後になって贈与や相続と見なされて課税されることもある。

「よくあるのが“毎月、夫の収入から渡された生活費を妻の口座に入れていた家庭が、夫が亡くなったとき、妻の口座残高の方が多かった”というケースです。これは、たとえそのつもりがなくても、夫から妻へお金を贈与したと見なされることが多い。基本的に“働いている人のお金はその人のもの”というのが、相続の大原則なのです」(曽根さん・以下同)

こうした事態を避けるためにも「第3の財布」をつくって共有管理し、夫婦それぞれの財産とは分けておくべきだ。

「生活費や教育にかかるお金は、夫婦間で受け渡しても贈与扱いにはなりません。そのため、専業主婦の妻の口座に夫からの生活費を入れる場合は、ひと月あたり30万~50万円など、生活費として妥当な範囲の金額に収めましょう」

夫婦の生命保険は別々に入る

投資上限はつみたてNISA(少額投資非課税制度)は年間40万円まで、iDeCo(個人型確定拠出年金)は年間最大81万6000円までなので、専業主婦の妻が夫の収入を自分の証券口座で運用した場合も、年間110万円までの暦年贈与の枠内に収まるため、問題はない。

1人1口座の原則があるつみたてNISAなら、夫婦それぞれが証券口座を持って運用すれば、その分非課税枠も2人分になる。ファイナンシャルプランナーの黒須かおりさんが言う。

「iDeCoはつみたてNISAと違い、掛け金が所得控除されるメリットがあります。これに対し“そもそも収入がない専業主婦にはうまみが少ないのではないか”とよくいわれますが、私は専業主婦にこそ、iDeCoをおすすめします。

iDeCoは60才まで積み立てられ、それまでは引き出せない代わりに、共有財産ではなく、個人の財産になるのです。夫の資産から自分の資産に移動できるのに、万が一離婚しても分割されず、すべて自分のお金になります」(黒須さん)